به گزارش اقتصادنیوز حسین عبده تبریزی در دنیای اقتصاد نوشت:

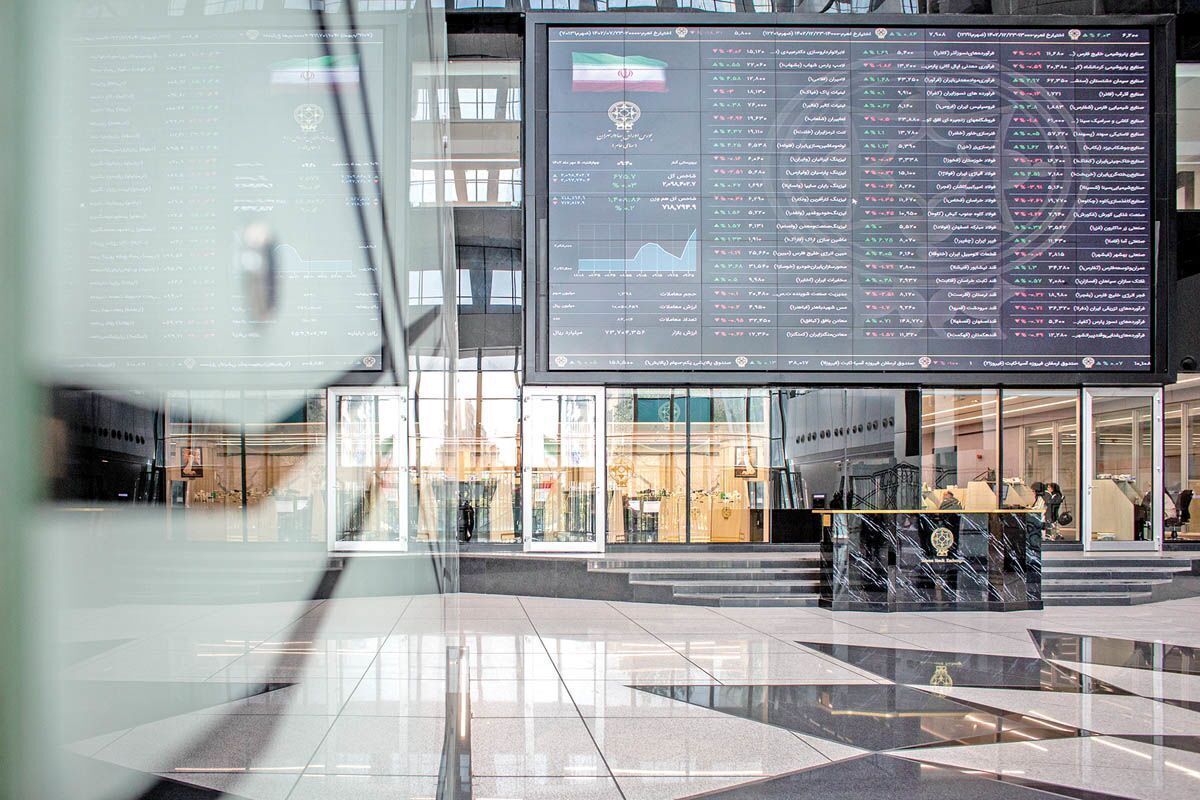

بازار سهام ایران در ۲ماه ابتدایی سال ۱۴۰۴ اندکی رشد را تجربه کرد؛ اما پس از آن، روندی فرسایشی و بدون جهش جدی در پیش گرفت.

شاخص کل که در ابتدای سال با امیدواریهایی درخصوص بهبود شرایط اقتصادی و کنترل تورم همراه شده بود، بهتدریج و بیشتر تحت تاثیر روابط خارجی کشور وارد دورهای از رکود در معاملات، بیاعتمادی سرمایهگذاران و نبود محرکهای بنیادی شد.

بهطور طبیعی، وضعیت بازار پس از درگیری ۱۲روزه میان ایران و اسرائیل بهمراتب بحرانیتر شد و شباهتهایی با واکنش بازارها در دیگر نقاط جهان، از جمله بورس مسکو پس از حمله روسیه به اوکراین یا حتی سقوطهای اولیه در بورسهای اروپا در جنگ جهانی اول پیدا کرد.

پس از بازگشایی بازار در پی جنگ ۱۲روزه، روند نزولی به روز نخست محدود نماند و در طول ۲هفته اخیر نیز ادامه یافت. فضای غالب در بازار، بیاعتمادی و نااطمینانی بوده و فشار فروش همچنان سنگین باقی مانده است. نه تنها اکثر نمادها به تعادل بازنگشتهاند، بلکه بازار با وجود حمایتهای محدود دولتی در روزهای اخیر، هنوز از شوک اولیه خارج نشده است.

سهامداران خرد، با تجربههایی مشابه سرمایهگذاران در دیگر کشورها در زمان بحرانهای نظامی، به فروش رو آورده و از ورود مجدد به بازار برای سرمایهگذاری خودداری کردهاند. در آمریکا، هرچند جنگهایی مانند جنگ جهانی دوم یا کُره در نهایت بازدهی مثبتی برای بازار داشتند، اما در مرحله ابتدایی، بازارها با هیجان و افت سنگین مواجه شدند. وضعیت کنونی بازار سهام در ایران نیز از همان الگوی اولیه تبعیت میکند و موقعیت بازار را به یکی از ضعیفترین دورههای خود در سالهای اخیر رسانده است.

دلیل اصلی ریزشهای اخیر بازار را باید در شکاف عمیق اعتماد، ابهامات سیاسی- اقتصادی و نگرانی از آسیب به زیرساختهای کلان اقتصاد کشور جستوجو کرد. تعطیلی نسبتا طولانی بورس در پی جنگ باعث شد تا ضعف نقدشوندگی بیشتر شود و تعادل طبیعی بازار به تعویق افتد. در چنین شرایطی، بسیاری از سرمایهگذاران که از آینده اقتصادی و سیاسی کشور بیمناک بودند، تصمیم به خروج از بازار گرفتند یا در حالت انفعال باقی ماندند. ریسکهای سیاسی ناشی از تحریمها، نوسانات شدید نرخ ارز و نبود افق روشن در سیاستهای اقتصادی بعد از جنگ، رفتار محافظهکارانهای را بر سهامداران تحمیل کرد. تجربه بازارهای جهانی نیز نشان داده در چنین مواقعی، ترس سیاسی بزرگترین محرک خروج سرمایه است؛ حتی اگر خطر واقعی محدود باشد.

از سوی دیگر، هیجان و ترس روانی در شرایط بحرانی به سرعت در بازار پخش میشود و صفهای فروش به واکنشی جمعی بدل میشود. سرمایهگذاران خرد به جای پذیرش ریسک باقیماندن در سهام، ترجیح میدهند نقد شوند و از بازار فاصله بگیرند.

در بحرانهای مشابه در کشورهای دیگر نیز همین الگوی رفتاری مشاهده شده است؛ برای مثال در پی جنگ روسیه و اوکراین، فروش گسترده در بورسهای منطقهای ظرف چند روز به افتهای چند ۱۰درصدی انجامید. در آن دو کشور، انتظار میرفت که سیاستگذار با تدبیر بیشتر، دامنه نوسان را در دورهای موقت محدود کند تا از سقوط ناگهانی قیمتها جلوگیری شود؛ اما چنین تدبیری در عمل اجرا نشد. این عدمحمایت ساختاری، فشار فروش را تشدید و روند ریزشی را تعمیق کرد.

در شرایط بحرانی بازارهای مالی، معمولا دولتها و مقامات بازار سرمایه با مداخله سریع و هدفمند، از جمله تزریق نقدینگی، محدودسازی دامنه نوسان و فعالسازی صندوقهای تثبیت، تلاش میکنند از تعمیق ریزشها جلوگیری کنند؛ تجربه کشورهای مختلف از جمله سیاستهای حمایتی فدرالرزرو در زمان جنگ یا اقدامات مشابه در بازارهای آسیایی، این رویکرد را تایید میکند.

با این حال، در مورد اخیر بورس تهران -با وجود ورود منابع قابلملاحظهای از سوی دولت نتوانستند در مهار بحران موثر واقع شوند- عمق بیاعتمادی، تاثیر روانی شدید جنگ و نبود افق روشن موجب شد که حتی حمایتهای مالی نیز کارکرد معمول خود را از دست بدهند و روند ریزشی بازار همچنان ادامه یابد. این تجربه نشان میدهد که در شرایط خاص، صرف مداخله پولی بدون بازسازی اعتماد و اصلاح سیاستهای کلان، برای نجات بازار کافی نیست.

نمیتوان از این واقعیت چشم پوشید که کارکرد صندوقها در مهار هیجانات فروش و حفظ بخشی از نقدشوندگی بازار، تا حدی موثر بوده است. با وجود فشار سنگین فروش در روزهای نخست بازگشایی پس از جنگ، برخی از صندوقهای بزرگ بازارگردان یا درآمد ثابت توانستند با خرید تدریجی، هدفمند و برنامهریزیشده تا حدی به تعادل برسند. حضور این صندوقها بهویژه در نمادهای شاخصساز و صنایع بزرگ، باعث شد از افتهای عمیقتر جلوگیری شود و نوعی ثبات نسبی در بخشهایی از بازار شکل گیرد. اگرچه بازار همچنان از کاهش اعتماد عمومی رنج میبرد، اما عملکرد این صندوقها، بهویژه در مقایسه با رفتار هیجانی سهامداران خرد و حقیقی، تا حدودی حرفهای و مبتنی بر استراتژی بوده است.

در این میان، صندوقهای اهرمی نیز که ظرفیت بالاتری برای خرید دارند، اگر با تحلیل دقیق و مدیریت ریسک موثر عمل کنند، میتوانند در مسیر تعادل بازار نقشآفرینی کنند. به نظر میرسد این صندوقها نیز با وجود ریسکپذیری بالاترشان، در روزهای پیشرو به تعادل نسبی خواهند رسید و در صورت حمایت هوشمندانه نهاد تنظیمگر، قادر به جذب نقدینگیهای سرگردان و ایجاد فضای روانی مثبت در بازار خواهند بود. با این حال، هشدار درباره استفاده نامناسب از اهرم در فضای پرنوسان ضروری است؛ زیرا در صورت سوءمدیریت، همین ابزارها به تسریع روندهای نزولی و افزایش ریسک سیستماتیک منجر میشوند. به همین دلیل، نقش صندوقها در مقطع کنونی هم فرصت است، هم تهدید و نظارت دقیق و حمایت هدفمند از عملکرد حرفهای آنها باید در دستور کار نهادهای سیاستگذار بازار قرار گیرد.

در کنار اقدامات مالی، بازسازی اعتماد عمومی و شفافسازی فضای تصمیمگیری اهمیت اساسی دارد؛ اما این مهم تنها زمانی محقق میشود که حمایتهای دولتی هدفمند و با اولویتبندی دقیق انجام گیرد. در شرایطی که منابع عمومی محدود است، این منابع باید بهجای حمایت کور از کل بازار، بهشکل متمرکز صرف پشتیبانی از سهامداران خردی شود که توانایی مالی محدودی دارند و در مواجهه با بحران، ناگزیر به فروش داراییهای خود برای تامین معاش هستند. انتشار گسترده ابزارهایی چون اوراق تبعی برای این گروه میتواند امنیت حداقلی ایجاد کند و بخشی از بار روانی بازار را بکاهد.

اگر صندوقهای حمایتی منابع خود را صرف خرید چنددرصدی از چند شخص حقوقی کرده باشند، به سهامداران خرد و بازار ظلم کردهاند. صندوقهای حمایتی باید شفاف گزارش دهند که منابعشان در شرایط جنگ صرف چه مصارفی شده است. خرید باید فقط محدود به سهامداران خرد شود تا اثرگذاری بیشتری داشته باشد. یعنی به آن دسته از سهامدارانی کمک کند که قدرت صبر در برابر نوسانات بازار را ندارند؛ آنان باید با زیان کمتری از بازار خارج شوند و فشار فروش عمومی کاهش یابد. در غیر این صورت، حتی تزریق منابع سنگین نیز نمیتواند از فرسایش اعتماد جلوگیری کند و مسیر اصلاح بازار همچنان پرمانع خواهد بود.

در وضعیت فعلی بازار که تحت تاثیر بحران روانی و فشارهای بیرونی قرار دارد، ورود یا اقدام به فروش از سوی سهامداران عمده و دارندگان پرتفوهای چند ۱۰میلیارد تومانی، نه تنها کمکی به بهبود اوضاع نمیکند، بلکه با تشدید فشار فروش، قیمتها را بیش از پیش کاهش میدهد و آسیب بیشتری به ارزش ذاتی داراییها وارد میکند. این دسته از سرمایهگذاران که از نظر مالی تحت فشار معیشتی نیستند و توانایی صبر در بازههای زمانی میانمدت را دارند، باید از تصمیمات هیجانی فاصله بگیرند و حتیالامکان از حضور فعال در سمت فروش خودداری کنند. به همان قیاس شرکتهای ناشر و نهادهای مالی بزرگ نباید در این شرایط به دنبال فروش داراییهای خود باشند یا در صفهای فروش قرار بگیرند؛ چراکه این رفتارها تنها موج فروش را عمیقتر میکند و به ضرر خود آنها و کل بازار خواهد انجامید. فراموش نکنیم که جنگ و حتی انتظار وقوع جنگ، موضوع کوچکی نیست؛ شوک آن میتواند همه ارکان بازار را در هم بریزد، حتی اگر اقتصاد واقعی هنوز دچار آسیب فیزیکی نشده باشد.

در حقیقت، بسیاری از داراییهایی که امروز با افت شدید مواجه شدهاند، ارزش بنیادی قابلتوجهی دارند و کاهش قیمت آنها صرفا ناشی از شرایط محیطی و نه ضعف در عملکرد است. سهامداران بزرگ باید بپذیرند که بازار در این مقطع، محل مناسبی برای خروج نیست و نقدشوندگی آنقدر آسیب دیده که حتی با وجود صف فروش، امکان خروج موثر نیز وجود ندارد. در چنین شرایطی، عقلانیترین رویکرد برای این گروه آن است که با حفظ آرامش، از داراییهای ارزشمند خود حراست کنند و از تشدید روند نزولی با تصمیمات شتابزده بپرهیزند؛ چراکه هرگونه اقدام عجولانه، تنها خروجی بیشتر سرمایه را از بازار بهدنبال خواهد داشت، بدون آنکه نفعی برای خود سهامدار به همراه داشته باشد.

در نهایت، بازار سرمایه ایران در یکی از حساسترین مقاطع تاریخ خود قرار گرفته است؛ مقطعی که در آن تصمیمهای هیجانی، سیاستگذاریهای ناقص و شوکهای ژئوپلیتیک به هم گره خوردهاند. عبور از این بحران، نه با تسکینهای موقت، بلکه با بازسازی تدریجی اعتماد، پرهیز از مداخلات سطحی و بازگشت به اصول اقتصاد شفاف و قابل پیشبینی ممکن خواهد بود. آنچه امروز نیاز بازار است، نه فقط حمایت مالی، بلکه صداقت در گفتار، ثبات در تصمیم و احترام به عقلانیت سرمایهگذار است. با این حال، باید واقعبین بود: تا زمانی که نشانههای روشن از پایان جنگ و خروج از وضعیت بحرانی سیاسی-امنیتی دیده نشود، بازار سرمایه بهسختی میتواند وارد مرحلهای تازه از تعادل و بازیابی شود. اگر این مسیر اصلاحات ساختاری و اطمینانبخشی در پیش گرفته شود، حتی این بحران نیز، همچون بسیاری از بحرانهای مشابه در دنیا، به فرصتی برای پالایش ساختارها، اصلاح نگاهها و تقویت بنیانهای بازار تبدیل میشود.