معاملات خرد بورس طی روز دوشنبه، حدود ۸همت ارزشگذاری شد که این رقم، کمترین میزان از ۲۳فروردین امسال است، ضمن اینکه تنها ۸۰میلیاردتومان پول حقیقی به بازار سهام جذب شدهاست. قوتگرفتن احتمال توافق و افت قیمت دلار و شکست کانال۸۲هزارتومان توسط ارز آمریکایی، یکی دیگر از دلایل ثبات و تعادل در بازارسهام است. بهنظر میرسد، بورس تهران بهدنبال آن است تا وعدههایی رنگی که از سیاستگذاران شنیده میشود، عملیاتی شود. در حالحاضر به لطف خبردرمانی، کانال ۳.۱میلیون به واسطه حمایت مهم آن، حفظ شدهاست، اما کارآیی اخبار ممکن است به مرور تضعیف شده و میتواند رخوت بیشتری را بر بازار حاکم کند.

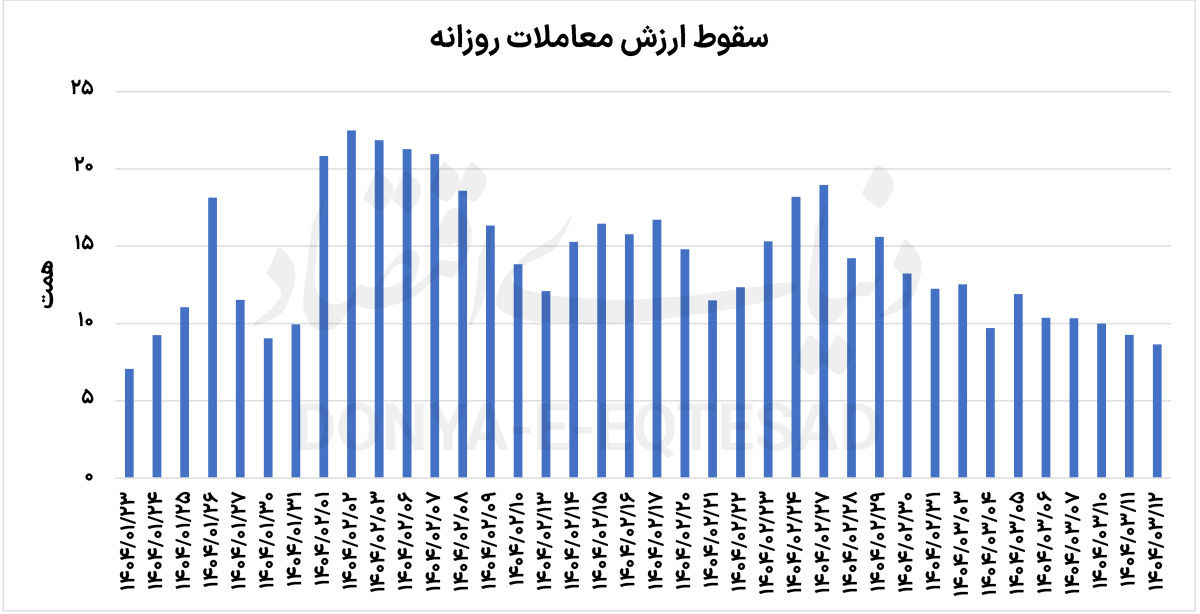

خروج حقیقیها از بورس طی نیمه اول معاملات روز دوشنبه، در کنار فشار مضاعف فروش، میتوانست به ادامه روند نزولی شاخصهای سهامی بینجامد، با اینحال اخبار خوب سیاسی و اقتصادی موجب شد تا حقیقیها برای ورود مجدد به بازار در نیمه اول انگیزه داشتهباشند. مدیرعامل ایرانخودرو طی جلسهای در بورسکالا گفته بود، با توجه به زیاندهی شرکت ایرانخودرو و بیسروسامانی بازار خودرو، تصمیماتی درخصوص بازگشت خودرو به بورسکالا در هیاتمدیره اخذ شدهاست. این موضوع سبب شد پس از ساعت ۱۰:۳۰ بازار با ورود پول حقیقی همراه شود. هرچند که در نهایت تنها۸۰میلیاردتومان توسط افراد حقیقی جذب گردونه معاملات بورس تهران شد. همچنین ارزش معاملات به ۸همت کاهشیافته که این میزان طی ۳۷ روز گذشته یعنی روز معاملاتی ۲۳فروردینماه سابقه نداشتهاست.

بهنظر میرسد بورس تهران از وعدههایی که هیچکدام به سرانجام نرسیدهاند، خسته شدهاست. عرضه خودرو در بورسکالا در اواخر سال۱۴۰۱ و خروج مجدد آن در مدت کوتاهی، حکایت از آن دارد که تصمیمات و سیاستگذاریها در بازار خودرو از ثبات کافی برخوردار نیست. سرمایهگذار بورسی معتقد است، با توجه به لیدری خودرو در بورس تهران، ممکن است اثر این تصمیمات فضای کلی بازار را تحتتاثیر قرار دهد. هرچند که تثبیت فرهنگ غلط تصمیمسازی و مدیریت بازار توسط شرکتهای خودرویی سهام ارزنده سایر شرکتها را از روند صعودی واداشتهاست. بهتبع این موضوع مهم، عمدتا سهام در بازار، کمتر از ارزش ذاتی قیمت میخورند.

والاستریتژورنال اعلام کرد؛ کاخسفید اعمال هرگونه تحریم جدید علیه ایران را متوقف کردهاست. این خبر در کنار شایعاتی که درخصوص احتمال حصول توافق در آیندهای نزدیک منتشر شدهاست، نشان میدهد؛ احتمالا بورس در مسیر تعادل خواهد ماند. در نتیجه این امر، مدتهاست که با کاهش صرف ریسک انتظاری بازار، P/E بورس در مرز ۸واحدی نوسان میکند، در حالیکه میانگین نرخ بدونریسک در محدوده ۳۴درصد قرار دارد و با وجود کاهش قابلتوجه از سقف سالگذشته، همچنان بالاتر از محدوده اواخر فروردینماه سالجاری است. در صورت حصول توافق، بازار این انتظار را دارد که نرخ بهره در میانمدت به کف ۳۰درصد و کمتر از آن کاهش یابد. با توجه به آنکه قیمت دلار پس از یک رشد پرشتاب در اواخر سالگذشته به محدوده ۸۰هزارتومان بازگشته است، احتمالا دلار توافقی نیز به تبعیت از بازار غیررسمی نوساناتی را خواهدداشت.

اسکناس آمریکایی در بازار آزاد فاصله قیمتی ۱۸درصدی را با بازار توافقی حفظ کردهاست. احتمال آنکه دلار توافقی جهش قابلتوجهی را تجربه کند، بسیار کم است. بهنظر تحلیلگران بنیادی، نرخ دلار موثر بر درآمد و سودآوری شرکتهای بورسی در سالآینده حدود ۷۰هزارتومان خواهد بود که در مقایسه با نرخ این دلار در سالگذشته که حدود ۵۱هزارتومان گزارش شدهاست، تنها ۳۷درصد بهبود خواهد یافت، از اینرو اگر توافقی حاصل نشود، با توجه به عدمخروج نسبت P/E از محدوده ۸واحد رشد شاخصکل بورس نیز محدود و زمانبر خواهد بود، بهخصوص آنکه با تورم بالا و انتظاراتی که از افزایش هزینههای تولید در شرکتها وجود دارد، افزایش سودآوری بالایی نصیب صنایع نخواهد شد، اما با بهبود روابط و کاهش محدودیتهای سیاسی و اقتصادی، ضمن رشد نسبت P/E، بازار سهام میتواند از این اهرم برای بهبود ارزش سهام استفاده کند. اهالی بورس در این سناریو احتمالا خواهند توانست بازدهی بهتر از تورم و دلار داشتهباشند.

طی چند روز اخیر حباب منفی صندوقهای اهرمی به طرز چشمگیری بزرگ شدهاست. برخی از صندوقهای اهرمی، حباب دو رقمی منفی را طی روز دوشنبه تجربه کردند. با توجه به محدودیت دامنهنوسان، همچنان سرعت رشد قیمت صندوقهای اهرمی از ارزش خالص روز داراییهای آنها عقب ماندهاست. درحالی این صندوقها با ضریب اهرم بالا، ارزش داراییهای سبد خود را افزایش میدهند که قیمت تابلوی آنها به واسطه دامنه محدود نوسان بازدهی بالایی را تجربه نمیکنند. این موضوع میتواند ضمن کاهش جذابیت اهرمیها، به نقدشوندگی بازار نیز خدشه وارد کند. یکی از مولفههایی که ریسک موردانتظار بازار را افزایش میدهد، صرف ریسک نقدشوندگی است. با توجه به هیجانات بازار و صفهای خرید و فروش متعدد، بازار نمیتواند با خوشبینی نسبت به این موضوع، P/E بالایی را به سود بورسیها نسبت دهد.

شدتگرفتن درگیریهای نظامی میان روسیه و اوکراین سبب شد تا قیمتهای جهانی با رشد قابلتوجهی همراه شوند. قیمت گاز طبیعی با افزایش قیمت ۶درصدی همراه شد. با توجه به رشد قیمت گاز، اوره و متانول نیز با افزایش نرخ همراه بودند، با اینحال بر اساس فرمول نرخ خوراک پتروشیمیها، سطح قیمتها در بهار امسال بالاتر از بهار سالگذشته محاسبه شدهاست. نفتبرنت به واسطه تصمیمات اوپکپلاس با رشد ۳درصدی به کانال ۶۵دلار رسید. افزایش قیمتهای فلزات اساسی بهخصوص مس طی یکروزه گذشته بازارهای جهانی را متحیر کردهاست. به واسطه همین تنشها، طلای جهانی به ۳هزار و ۳۸۰دلار برای هر اونس رسیدهاست.