اگر به تازگی کیف پول ارز دیجیتال خود را بررسی کردهاید و با انبوهی از اعداد قرمز مواجه شدهاید، بدانید که تنها نیستید. وقتی سبد ارز دیجیتال شما «قرمز میشود»، فقط به این معناست که ارزش سرمایهگذاریهای شما کمتر از مبلغی است که برای آنها پرداخت کردهاید. یعنی در حال حاضر، شما در ضرر هستید.

این وضعیت میتواند ترسناک باشد، به خصوص اگر اولین باری است که رکود بازار را تجربه میکنید. اما نکته مهمی وجود دارد که باید بدانید: افت بازار در دنیای ارزهای دیجیتال کاملاً طبیعی است. حفظ آرامش و پیروی از استراتژیهای هوشمندانه میتواند به شما کمک کند تا از اشتباهات پرهزینه در این دوران سخت جلوگیری کنید.

در این یادداشت، بر اساس مطلبی در وب سایت مدیوم (Medium)، ۸ اقدام عملی را بررسی میکنیم که میتوانید هنگام قرمز شدن سبدتان انجام دهید. این ۹ کار سبد سرمایهگذاری شما را نجات میدهد.

قیمت ارزهای دیجیتال بسیار شدیدتر از سرمایهگذاریهای سنتی مانند حسابهای پسانداز یا اوراق قرضه، بالا و پایین میرود. به این پدیده نوسان (Volatility) میگویند. نوسان مثل فراز و فرود ترن هوایی است؛ اوجهای هیجانانگیز و سقوطهای دلهرهآوری دارد، اما این سفر در پایینترین نقطه متوقف نمیشود.

به تاریخچه بیتکوین نگاه کنید: در سال ۲۰۱۷، قیمت آن به نزدیک ۲۰,۰۰۰ دلار رسید، سپس در سال ۲۰۱۸ به حدود ۳,۰۰۰ دلار سقوط کرد. بسیاری فکر میکردند کار بیتکوین تمام شده است.

اما در سال ۲۰۲۱، بیتکوین به بالای به نزدیک ۷۰,۰۰۰ دلار صعود کرد و در زمان نگارش این مطلب (۷ آبان ۱۴۰۴)، بیش از ۱۱۳,۰۰۰ دلار قیمت دارد و چند بار هم بالای ۱۲۵,۰۰۰ دلار رفته است. کسانی که در آن دوره سخت بیتکوین خود را نگه داشتند، سود عظیمی به دست آوردند.

در دنیای ارز دیجیتال، اصطلاح محبوبی وجود دارد: «HODL». این کلمه که در ابتدا از اشتباه تایپی کلمه «Hold» (نگه داشتن) به وجود آمد، اکنون به معنای این است که بیت کوین را بخر و نگه دار.

این استراتژی به معنای حفظ سرمایهگذاریهای ارز دیجیتال خود حتی در زمان افت قیمتهاست، با این باور که در طول زمان بهبود خواهند یافت. تاریخ نشان داده است که سرمایهگذاران صبوری که در دوران رکود داراییهای خود را نگه داشتهاند، اغلب در نهایت پیروز میدان بودهاند.

اگر به پتانسیل بلندمدت فناوری بلاک چین و ارزهای دیجیتال اعتقاد دارید، ضررهای کوتاهمدت نباید اعتماد به نفس شما را متزلزل کند. اما فراموش نکنید که این اصل درباره ارزهای دیجیتال قدرتمندی مانند بیت کوین و اتریوم صادق است.

در اینجا منظور ما ارزهایی است که بنیاد قدرتمند و پایههای مستحکم دارند. درمورد آلت کوینهایی که با هیجان و هیاهو سر و کار دارند صحبت نمیکنیم.

لحظهای از خود بپرسید: «واقعاً چقدر ضرر را میتوانم بدون اینکه خواب از چشمانم برود، تحمل کنم؟» اگر تماشای افت ارزش سبدتان شما را به شدت مضطرب میکند، ممکن است سرمایهگذاری شما سنگینتر از چیزی باشد که در توانتان است.

گفته معروفی در بازار ارزهای دیجیتال هست که میگوید: «هرگز بیش از آنچه توانایی از دست دادنش را داری، سرمایهگذاری نکن.» این جمله بسیار مهم است. با خودتان در مورد سطح تحل ریسکتان صادق باشید. سرمایهای که به بازار کریپتو میآوردیم، باید به مقداری باشد که اگر همه آن را از دست دادید، زندگیتان مختلف نشود.

وقتی برای اولین بار سرمایهگذاری کردید، احتمالاً اهداف مشخصی داشتید. شاید میخواستید برای خرید خانه پسانداز کنید، یک صندوق اضطراری بسازید یا در طول ۵ تا ۱۰ سال ثروت ایجاد کنید. آیا آن اهداف هنوز منطقی هستند؟

گاهی اوقات، رکود بازار بهترین فرصت برای همسو کردن استراتژی با اهداف واقعی زندگی شماست.

وقتی میبینید پولتان در حال دود شدن است، مغز شما یک واکنش ترس را فعال میکند. این طبیعی است؛ ما برای اجتناب از ضرر برنامهریزی شدهایم. اما در سرمایهگذاری، عمل کردن بر اساس ترس معمولاً اوضاع را بدتر میکند.

فروش از روی وحشت (Panic Selling) به معنای فروش عجولانه ارز دیجیتال به دلیل ترس از دست دادن پول بیشتر است. مشکل کجاست؟ شما یک «ضرر کاغذی» موقت (پولی که فقط روی صفحه نمایش از دست دادهاید) را به یک «ضرر تحققیافته» دائمی (پول واقعی که برای همیشه از دست رفته) تبدیل میکنید.

در این بخش از یادداشت، چند راه عملی برای حفظ خونسردی را آوردهایم که در مواقع آشوب در بازار میتوانید از آنها استفاده کنید:

دستور حد ضرر (Stop-Loss) ابزاری هوشمندانه است که اگر قیمت ارز دیجیتال شما به سطح مشخصی که از قبل تعیین کردهاید برسد، به طور خودکار آن را میفروشد. این یک محافظت استراتژیک است. فروش از روی ترس متفاوت است، چون واکنشی احساسی و بدون برنامه در لحظه است. اولی استراتژیک و دومی واکنشی است. تفاوت این دو را بدانید.

در حد ضرر، شما مشخص میکنید که اگر قیمت دارایی شما تا مقدار مشخصی پایین آمد، صرافی بهطور خودکار آن را بفروشد. این کار باعث میشود که موقع ریزش بازار شما بیش از حد ضرر نکنید؛ یعنی ضرر کنترلشده دارید.

ضربالمثل «همه تخممرغهایت را در یک سبد نگذار» کاملاً در مورد سرمایهگذاری در ارز دیجیتال صدق میکند. اگر همه چیز را در یک ارز دیجیتال سرمایهگذاری کرده باشید و آن سقوط کند، همه چیز را از دست میدهید.

اما اگر پول خود را بین چندین ارز دیجیتال مختلف تقسیم کنید، عملکرد بد یکی از آنها کل سبد شما را نابود نمیکند. تنوعبخشی را مانند داشتن چندین منبع درآمد در نظر بگیرید. اگر یک شغل به پایان برسد، هنوز منابع دیگری برای تکیه کردن دارید.

استیبل کوینها (Stablecoins) ارزهای دیجیتال ویژهای هستند که برای حفظ ارزش ثابت، معمولاً متصل به ارزهای سنتی مانند دلار آمریکا، طراحی شدهاند. نمونههایی از آنها USDT (تتر) و USDC هستند.

وقتی بازار آشفته است، برخی از سرمایهگذاران بخشی از داراییهای خود را به استیبل کوینها منتقل میکنند. این کار ارزش دارایی را بدون خروج کامل از بازار ارز دیجیتال حفظ میکند. مانند پیدا کردن آبهای آرام در حالی که هنوز در اقیانوس هستید.

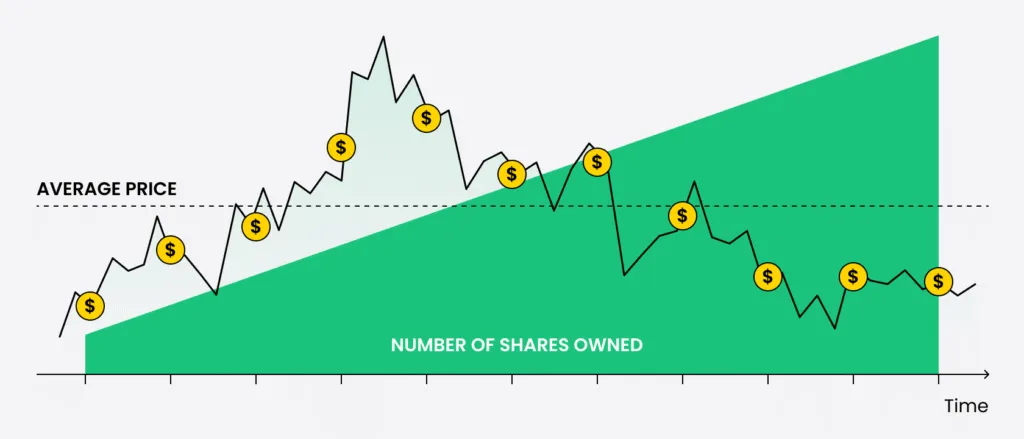

میانگین هزینه دلاری (DCA) شاید اسمی پیچیده داشته باشد، اما مفهوم آن خیلی ساده است: شما در بازههای زمانی منظم (مثلاً هفتگی یا ماهانه) مبلغ ثابتی را بدون توجه به قیمت، سرمایهگذاری میکنید. به عنوان مثال، به جای سرمایهگذاری ۱۲۰۰ دلار به یکباره، به مدت یک سال هر ماه ۱۰۰ دلار سرمایهگذاری میکنید.

تصور کنید قیمت بیتکوین در ژانویه ۴۰,۰۰۰ دلار است، در فوریه به ۳۰,۰۰۰ دلار کاهش مییابد و در مارس به ۳۵,۰۰۰ دلار افزایش مییابد. اگر تمام سرمایه خود را در ژانویه خریده بودید، در ضرر بودید. اما با DCA، شما مقداری با قیمت ۴۰,۰۰۰ دلار، مقداری بیشتر با قیمت ۳۰,۰۰۰ دلار (که بیتکوین بیشتری با پولتان دریافت میکنید) و مقداری با قیمت ۳۵,۰۰۰ دلار خریدهاید.

میانگین قیمت خرید شما بهتر از خرید همه چیز در اوج قیمت است. DCA فشار زمانبندی دقیق بازار را از بین میبرد؛ کاری که حتی متخصصان نیز با آن دست و پنجه نرم میکنند.

برای اینکه سرمایهگذاری خود را هوشمندانهتر کنید، میتوان چاشنی دیگری هم به روش میانگین هزینه دلاری اضافه کنید. هر هفته یا هر ماه که میخواهید ارزهای مورد نظر خود را بخرید، وقت بازار قرمز شد خرید خود را انجام دهید.

با افزودن این استراتژی به روش DCA، همیشه در قیمتهای پایینتر خرید میکنید.

به جای تصمیمگیری بر اساس احساسات یا شایعات، یاد بگیرید که اطلاعات اولیه بازار را بخوانید:

لازم نیست تحلیلگر خبره شوید. فقط درک اصول اولیه به شما کمک میکند تا به جای حدسهای کورکورانه، تصمیمات آگاهانه بگیرید.

بازار خرسی (Bear Market) دورهای از کاهش قابل توجه قیمتها در یک بازه زمانی طولانی است. دنیای ارزهای دیجیتال چندین بازار خرسی را پشت سر گذاشته است:

هر بار، بازار در نهایت بهبود یافت. مطالعه این الگوها این اطمینان را ایجاد میکند که رکودها پایان راه نیستند، بلکه بخشی از یک چرخه هستند.

سهامگذاری یا استیکینگ (Staking) روشی است که با استفاده از آن میتوانید در حین نگهداری از ارزهای دیجیتال خود، از آنها سود هم کسب کنید. برخی از ارزهای دیجیتال به شما این امکان را میدهند که کوینهای خود را «استیک» کنید، به این معنی که آنها را برای کمک به امنیت شبکه بلاک چین، در آن سپردهگذاری میکنید.

در ازای این کار، پاداش دریافت میکنید (ارز دیجیتال بیشتر). در واقع، مثل یک حساب پسانداز در نظر بگیرید که سود پرداخت میکند، با این تفاوت که سود به صورت ارز دیجیتال پرداخت میشود.

وقتی استیک میکنید، به جای اینکه فقط سبد خود را تماشا کنید و امیدوار باشید قیمتها بهبود یابند، در واقع در حال افزایش مقدار ارز دیجیتال خود هستید.

درخواست کمک هیچ اشکالی ندارد. اگر احساس سردرگمی میکنید یا مطمئن نیستید چه کاری باید انجام دهید، صحبت با فردی باتجربه میتواند به شما دید روشنی بدهد. به دنبال این موارد باشید:

دیدن رنگ قرمز در سبد ارز دیجیتال شما ناخوشایند است، اما لزوماً فاجعهبار نیست. کلید موفقیت، آگاه ماندن، کنترل احساسات و پیروی از یک استراتژی محکم است. این اصول اصلی را به خاطر بسپارید: دیدگاه بلندمدت داشته باشید، از فروش وحشتزده اجتناب کنید، داراییهای خود را متنوع کنید و به یادگیری در مورد بازار ادامه دهید.

ابزارهایی مانند میانگین هزینه دلاری و استیکینگ میتوانند به شما کمک کنند تا رکودها را پشت سر بگذارید و در عین حال موقعیت خود را بهبود بخشید. بدترین تصمیم سرمایهگذاری اغلب تصمیمی است که از روی ترس گرفته میشود. نفس عمیقی بکشید، استراتژی خود را بازبینی کنید و به فرآیند اعتماد کنید.